Доля вакантных площадей на складском рынке Московского региона приблизилась к рекордному значению 2009 года. Эксперты JLL прогнозируют снижение этого показателя до конца года.

В течение 2-го квартала 2015 года доля свободных площадей в готовых складских комплексах Московского региона выросла до 11,2% по сравнению с 10,4% на конец марта, свидетельствуют данные компании JLL. Текущий уровень вакантности лишь немного уступает максимальному показателю, зафиксированному в 2009 году, - 11,6%. Рост доли свободных помещений произошел в основном из-за выхода на рынок ряда незаполненных складских объектов, тогда как во введенных ранее объектах уровень вакантных площадей в среднем остался на уровне предыдущего квартала – около 10%.

Высокий показатель свободных помещений, по данным на конец 1-го полугодия, зафиксирован на севере Московской области (около 23%), что связано, с одной стороны, с исторически низким уровнем предложения на этом направлении, а с другой - с выходом на рынок большого объема незаполненных площадей в течение последних двух лет. В абсолютном выражении объемы вакантных площадей севере и юге Московского региона сопоставимы и составляют около 360 тыс. кв. м на каждом из направлений. До конца года при условии сохранения текущей динамики спроса на склады эксперты JLL ожидают снижения уровня вакантных помещений до 9-9,5%.

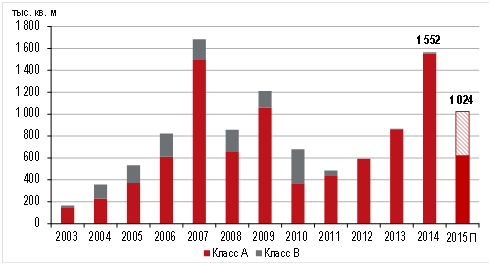

По оценкам аналитиков JLL, во 2-м квартале 2015 года ввод новых складских площадей в Московском регионе составил около 270 тыс. кв. м, снизившись на 29% по сравнению с аналогичным периодом 2014 года. В целом за полугодие было введено около 619 тыс. кв. м складов, что оказалось чуть ниже показателя первых шести месяцев прошлого года. По итогам июня рынок качественных складских площадей Московского региона достиг отметки в 11,8 млн кв. м.

Среди новых объектов, вышедших на рынок в прошлом квартале, стоит отметить ИП «Холмогоры» (фаза I, 92 тыс. кв. м), новые площади в PNK-Бекасово (71 тыс. кв. м) и PNK-Чехов 3 (102 тыс. кв. м).

До конца года ожидается выход еще около 400 тыс. кв. м качественных складских площадей, что в два раза меньше объема нового предложения, вышедшего на рынок в аналогичном периоде прошлого года. Среди объектов, планируемых к вводу до конца текущего года, ожидаются новые здания в ЛП «Север 2» (25 тыс. кв. м), ЛП «Дмитров» (20 тыс. кв. м) и ЛП «Сынково» (28 тыс. кв. м).

В результате по итогам 2015 года рынок Московского региона может пополниться 1 млн кв. м складов (снижение на 34% к прошлому году). Аналитики JLL прогнозируют дальнейшее сокращение объемов ввода складских объектов в ближайшей перспективе – из-за снижения ставок аренды и высокой стоимости заемных средств основу будущего предложения 2016-2017 годов составляют проекты «под заказчика» (built-to-suit).

Динамика ввода складов в Московском регионе

Источник: JLL

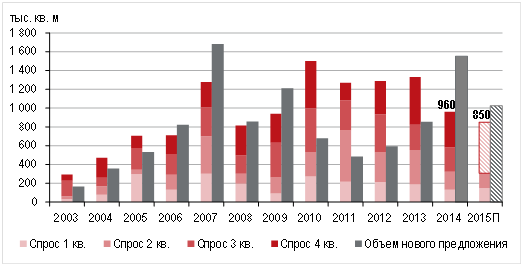

Во 2-м квартале 2015 года в Московском регионе было арендовано и куплено 159 тыс. кв. м складов – на 16% меньше, чем годом ранее. В целом за полугодие объем сделок достиг 305 тыс. кв. м против 320 тыс. кв. м в аналогичном периоде прошлого года. Средний размер сделки оказался сопоставим с величиной транзакции во 2-м квартале прошлого года и составил 11,4 тыс. кв. м.

Петр Зарицкий, Региональный директор, руководитель складских и индустриальных помещений компании JLL, комментирует: «Большинство арендаторов ведут активные переговоры по пересмотру условий существующих контрактов, однако в части новых договоров аренды и покупки поведение участников рынка по-прежнему консервативно. Основными драйверами имеющегося «нового» спроса являются торговые операторы, преимущественно продуктовые ритейлеры, производственные и – что отчасти удивительно – логистические компании, которые были одними из наиболее проблемных участников рынка в 2009 году. Учитывая текущую активность на рынке и объем сделок, находящихся в процессе работы, до конца года мы увидим несколько крупных и даже рекордных транзакций как по аренде, так и по покупке складских площадей под собственные нужды».

По прогнозам JLL, объем купленных и арендованных складов в 2015 году окажется на уровне 0,85 млн кв. м, что на 11% меньше, чем в 2014 году. Российский рынок складской недвижимости остается заложником внешней конъюнктуры, а говорить о стабилизации в экономике России, по мнению аналитиков JLL, достаточно преждевременно, принимая во внимание усилившуюся волатильность на рынке нефти (с пиковых майских значений стоимость барреля Brent подешевела примерно на 18%) и неутешительные майские статистические данные.

Соотношение спроса и предложения на рынке складов Московского региона

Источник: JLL

По итогам 2-го квартала уровень среднерыночных ставок по новым контрактам стабилизировался и составляет около 4,3 тыс. руб. за кв. м в год (без учета НДС и операционных расходов), максимальных – 5 тыс. руб. за кв. м в год (без учета НДС и операционных расходов) за стандартные площади. При этом средний уровень арендной платы (включая ставки по сделкам на новые площади и сделкам продления договора аренды) также остался неизменным по сравнению с предыдущим кварталом и находится на уровне 105 долл. за кв. м в год. Наблюдается очевидная дифференциация ставок в зависимости от расположения с относительно дорогим предложением складских объектов на наиболее востребованных направлениях (например, расположенных в непосредственной близости к «Бетонке»).

Баланс рынка качественных складских помещений Московского региона

Источник: JLL