В Москве, в Radisson Blu Leninsky, состоялась девятая по счету складская конференция, организованная CRE Events. Специалисты рынка обсудили предварительные итоги первого квартала, основные индикаторы рынка, стратегии девелоперов и крупных потребителей складской недвижимости, а также текущие значения ставок аренды и их справедливость.

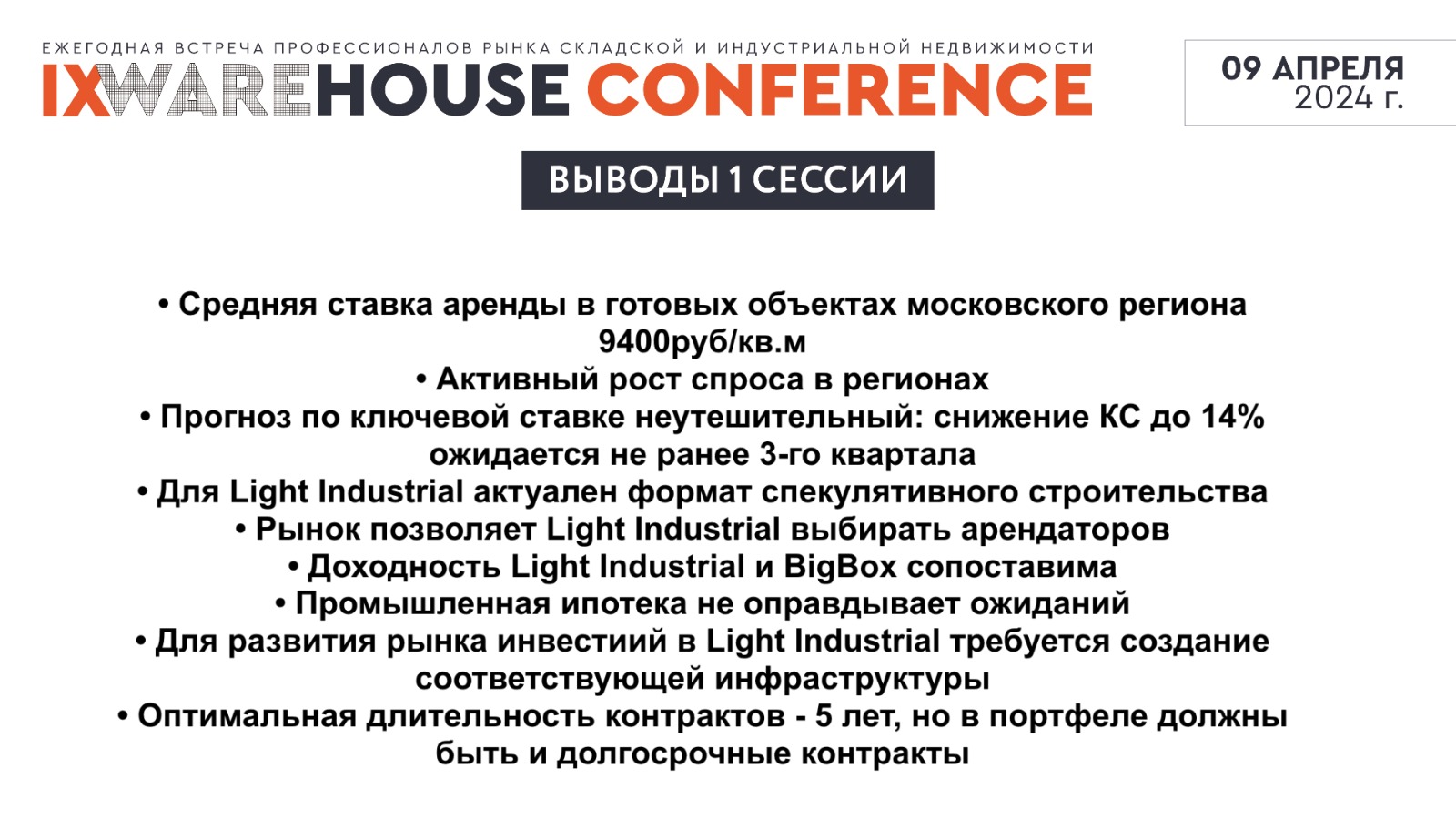

Модератором первой сессии выступил Константин Фомиченко, партнер, региональный директор департамента индустриальной и складской недвижимости, земли, NF Group. По словам Константина, средняя ставка на аренду спекулятивного склада сейчас 9 400 рублей, на built-to-rent - варьируется от 8 500 до 10 000 рублей за 1 кв. м в год triple net. Спрос в первом квартале снизился примерно на 40-50% по сравнению с показателем аналогичного периода прошлого года. Впрочем, эксперт напоминает, что первый квартал нельзя называть показательным, - большое количество сделок в этот период зачастую бывает связано с реализацией отложенного спроса, а новые сделки приходят к завершению уже во втором квартале. Поэтому оценивать активность правильнее будет по итогам полугодия. Тем не менее, отрицать вляние высокой ключевой ставки на рынок тоже нельзя, высокая стоимость заемного финансирования ограничивает, как строительство новых складов спекулятивно, так и возможности арендаторов по расширению.

По словам Алексея Будаева, старшего вице-президента ПАО "Промсвязьбанк", кредитные организации сейчас верят в строительство складов спекулятивно, но ставка идет из расчета: ключевая + 2,5-3%. Алексей говорит, что сейчас игроки понимают, что высокая ключевая - это не навсегда, и выбирают модель финансирования с плавающей ставкой. Но тут есть плохие новости: прогноз по ключевой ставке аналитики банка скорректировали в негативную сторону. Ранее предполагалось, что постепенное снижение начнется летом, а к концу года ставка достигнет уровня 12%. Сейчас речь идет о постепенном снижении к концу третьего квартала, а по итогам года ставка может достигнуть 14%. То есть, пока по прогнозам, приемлемого процента по кредитованию ожидать не стоит.

Дмитрий Лыгин, директор по аренде Raven Russia, отчитываясь по итогам первого квартала, говорит, что заключено было договоров аренды примерно на 100 тыс. кв. м по ставкам от 9 200 рублей. Свободных помещений в проектах компании нет, но идут переговоры по тем блокам, которые должны освободиться в 3-4 кварталах. В сторону спекулятивного строительства Raven Russia пока не смотрит - риски высоки, но готова строить склады под клиента.

Другая стратегия у "Логопарк менеджмент". Екатерина Фадеева, генеральный директор компании, говорит, что отказываться от стратегии спекулятивного строительства девелопер не намерен. Но риски действительно есть, поэтому сейчас в компании считают целесообразным строительство относительно небольшими очередями - по 40-60 тыс. кв. м в год, а не по 100-200 тыс. кв. м сразу. Так в этом году будет введен корпус площадью 40 тыс. кв. м, который уже практически заполнен арендаторами. С начала экспонирования ставка там выросла с 6 800 до 9 500 рублей.

Алексей Стрелецкий, руководитель управления фондов недвижимости УК "Сбережения плюс", согласен с Дмитрием в той части, что строительство по BTS/BTR сейчас видится менее рискованным. Но, как говорит Алексей, рынок складской недвижимости низколиквиден и слабо прогнозируем. Под низкой ликвидностью имеется в виду ограниченное количество участников: если в жилье заинтересованы миллионы людей, в офисах - тысячи компаний, то потребителями классических качественных складов являются около 100 компаний. "Из которых активны прямо сейчас компаний 50", - дополняет Константин. Таким образом, изменения в стратегии отдельных игроков здесь сильнее влияют на общую картину спроса. Прогнозы по ставкам сильно разнятся - от дальнейшего роста на 30%, до коррекции в сторону снижения до 6 000 - 7 000 рублей. В этих условиях защитить интересы девелоперов и арендаторов может компромисс по срокам договора. Оптимальным вариантом сегодня становятся контракты по BTR сроком на 5 лет.

В вопросе строительства под клиента или спекулятивно второй вариант поддерживают представители формата Light Industrial, к обсуждению которого дискуссия плавно и перетекла.

По опыту своих проектов, Александр Никишов, коммерческий директор ХСА, рисует следующий портрет арендатора Light Industrial: на 80% это компании-производители, лидеры в своих областях, которым необходимы дополнительные небольшие площади под отдельные направления. Срок аренды - в среднем 5 лет. Кроме того, активный спрос наблюдается со стороны логистических компаний и инвесторов, но количество последних девелопер квотирует, и сейчас их доля составлякт порядка 25%.

Александр Манунин, управляющий партнер Parametr, говорит, что спрос на аренду и покупку в их проектах одинаково высок, но у клиентов очень разные стратегии. Так, под аренду компании ищут готовые помещения или помещения на последних этапах строительства. Покупатели же понимают, что приобретать объекты на ранних стадиях выгоднее, так как ближе к вводу цена будет расти. Таким образом, когда потенциальные арендаторы возвращаются к переговорам, они обнаруживают, что все помещения в проекте уже проданы, а есть возможность заключить договор аренды только в другом проекте, который находится на ранних этапах строительства сейчас. Александр согласен с тезкой по оценке доли производственных компаний, они занимают бОльшую часть помещений Light Industrial, при этом компания имеет возможность максимально диверсифицировать состав резидентов по виду производства. Частных инвесторов в портфеле пока мало, так как им интереснее по цене (порог входа 30-50 млн рублей, против порога 100 млн рублей в Light Industrial) и привычнее по формату.

Алексей Будаев согласен с тем, что порог входа для частного инвестора играет принципиальную роль, но здесь могут помочь государственные программы и банковские продукты. Но пока с этим есть проблемы, банки пока работают над созданием удобного продукта. Сейчас есть льготные программы для производственных компаний, но получение промышленной ипотеки одобряется редко. А что действительно работает - это получение льготы от Фонда развития промышленности. Фонд предлагает на развитие производств займы под 3-5% годовых.

Ходом дискуссии и составом участников продиктован блиц-опрос: имея в кармане 100 млн рублей, куда инвестировать - в фонды недвижимости в покупку стрит-ритейла или объекта Light Industrial?

Фонды не требуют непосредственного участия инвестора в управлении объектом, подразумевают меньше рисков в связи с диверсифицированным портфелем, но дают и меньшую доходность.

Александр Никишов говорит, что у ХСА уже есть услуга по управлению арендными отношениями для инвесторов, а доходность в Light Industrial выше, чем в других сегментах. Александр Манунин оценивает ее в 15-20% с учетом капитализации объекта.

Зал проголосовал за Light Industrial.

На этом первая сессия завершилась, а в перерыве ее эксперты поучаствовали в коротких интервью, которые в этот раз были перенесены из начала мероприятия в его середину.

Если первая половина была посвящена девелопменту и инвестициям с фокусом на финансирование проектов, то вторая - диалог вокруг арендных отношений с фокусом на ставку аренды и планы потребителей складской недвижимости. Модератором выступил Андрей Постников, исполнительный директор CORE.XP.

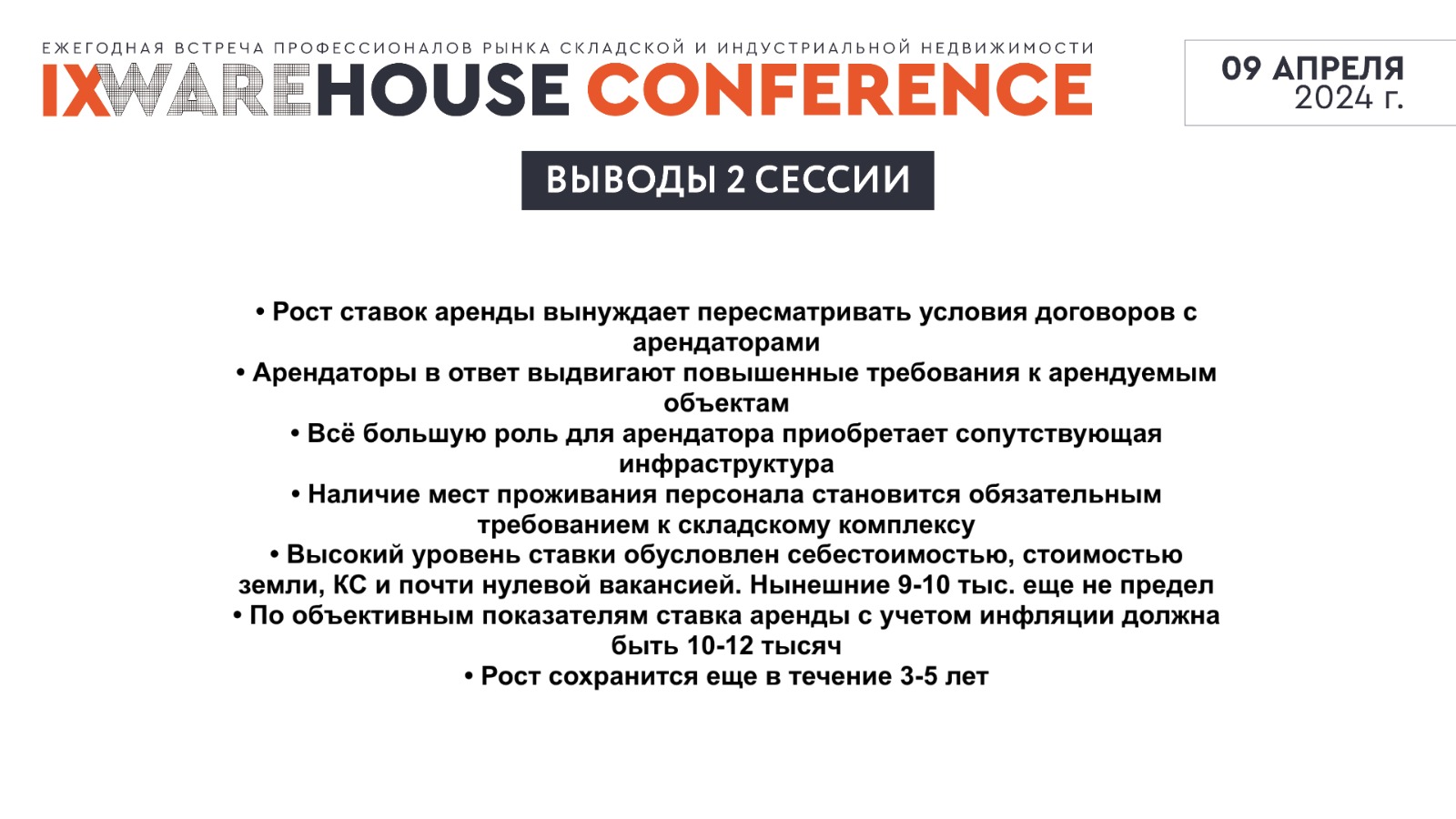

Михаил Тарасов, директор "Группы PLT", говорит, что весь прошлый год компания занималась переговорами с текущими арендаторами на предмет перезаключения договоров сейчас, пока ставка по рынку не выросла еще сильнее. По продукту, наметилось разграничение - городские склады арендуют только маркетплейсы, и они готовы платить высокую ставку. По объектам на ЦКАД круг интересантов шире, и у них тоже сформировались конкретные ожидания по виду помещений и ставкам.

Дмитрий Лыгин говорит, что Raven Russia планирует развивать существующие парки в Москве и регионах, где компания может построить около 400 тыс. кв. м. Спрос на них в основном со стороны фуд-ритейла и E-commerce, но запросы последних не всегда можно удовлетворить в рамках существующих индустриальных парков, так как им под фулфилмент-фабрики требуются большие объемы.

Антон Комаров, директор департамента складской недвижимости Accent Capital, говорит, что клиентов интересует стандартный класс А, сокращается потребность в мезонинах и офисах на территории склада (10-15 лет назад под офисы уходило по 10% склада, сейчас их доля не превышает 5%). Кроме того, потенциальные арендаторы сейчас обращают больше внимания на инфраструктуру - наличие парковочных мест и общежитий, в частности.

Анатолий Макаров, директор по развитию сети, недвижимости и эксплуатации "Магнит", напоминает, что компания пришла к модели аренды складов совсем недавно, а ранее строила самостоятельно. На помещения, которые нужны "Магниту" (это мультитемпературные склады), ставка аренды сегодня - 12 500 рублей, если очень повезет. Сейчас популярна модель Sale & leaseback (продажа склада с последующей его арендой), что позволяет высвободить средства на операционную деятельность, и такие предложения у компании есть, но если раньше продать объект можно было по цене 10-11-летней аренды, то сегодня инвесторы готовы предложить только 5-6 лет аренды. При этом, когда все склады ритейлера в аренде, и все собственники разом приходят с переговорами о повышении ставки - это большая проблема. По прогнозам Анатолия, ставка аренды не будет снижаться 2-3 года точно в связи с активной экспансией ведущих фуд-ритейлеров и маркетплейсов. Но есть риск снижения спроса, если ФАС разработает инструменты контроля доли рынка для маркетплейсов, как она контролирует сейчас долю ритейлеров по каждому региону.

Илья Стародубцев, управляющий директор по доставке Lamoda, соглашается с Антоном Комаровым в возросшей роли инфраструктуры - развитая инфраструктура позволяет привлекать и удерживать кадры. И сейчас все компании начали очень детально считать не только цены, но и то, насколько эффективно инфраструктура интегрируется в модел работы арендатора. В целом, у компаний есть выбор по снижению костов - экономить на аренде, на зарплатах или на инфраструктуре, либо перекладывать затраты в стоимость продукции.

Дальше дискуссия перешла к оценкам ставки, а также выбору модели - аренда/покупка.

Михаил Тарасов считает, что ставка 9 500 - 10 500 - это не предел, это ставка, которая рассчитывается из себестоимости, земли, стоимости кредитования, инфляции. Когда вакантность на рынке была высокой, собственники демпинговали, а если посчитать экономику, ставка и должна быть на уровне 10 000 - 12 000 рублей. Рост оборотов в ритейле позволяет поддерживать ставку на склад на высоком уровне.

Антон Комаров согласен с тем, что ставка будет расти. Склады долгое время не строились, потому что это было экономически не выгодно. Поэтому обеспеченность складами в России не высока. Но с учетом рисков, инвесторы имеют сейчас и более высокие ожидания по доходности. Тем не менее, сейчас девелопмент складов в целом уже приобретает экономическую целесообразность.

Анатолий Макаров говорит, что с затратами на аренду склада нужно просто жить, строить самостоятельно вряд ли получится быстрее, качественнее и дешевле, чем могут предложить профильные девелоперы. Но при этом топ-5 девелоперов сейчас загружены строительством, это тоже проблема. При этом бОльшая проблема - это персонал. Затраты на персонал растут, а в условиях нахождения в индустриальном парке, компании сложно привлекать и удерживать кадры. "Когда человек идет до нашего склада по индустриальному парку, он встречает десятки объявлений о вакансиях, и есть риск, что до нас он просто не дойдет". Ставка же аренды настолько непрогнозируема, что завтра не удивит ни 20 000 рублей, ни 5 000 рублей за квадратный метр. Любые условия придется просто принять. Для сравнения, ставка на торговые помещения в Москве по компании сейчас в среднем 12 000 рублей.

Андрей Постников напоминает, что ставка на склады долгое время была минимальной, не позволяя девелоперам зарабатывать, в то время, как на торговые помещения ставка была с запасом по доходности, отчасти поэтому такого роста ставок на торговые помещения не произошло.

Мысль о непредсказуемости продолжает Илья Стародубцев. Непонятно, как будет развиваться импортозамещение, сколько будут расти маркетплейсы. Илья не верит в падение уровня ставок, но ждет хотя бы стабильности, которая позволит планировать и закладывать расходы на аренду в экономическую модель на 5 лет вперед. Модель строительства склада в собственность компанией рассматривается, но пока она менее выгодна.

Анатолий уточняет, что есть примеры, когда BTS выгоден - это небольшие распределительные центры для сети В1 в регионах.

Дмитрий Лыгин соглашается с коллегами-собственниками в том, что ставки продолжат расти. И важным фактором в этом является дисбаланс спроса и предложения. Порядка 10 000 рублей ставка будет в среднем по рынку уже к середине года. И в течение 2-3 лет рост продолжится.

Что касается продолжительности роста рынка складской недвижимости, Антон Комаров рассчитывает потребности в складах из среднего роста экономики. По прогнозам роста ВВП на 2-3% в год и общему количеству складов около 45 млн кв. м по России, нужно строить как минимум по 1 млн кв. м ежегодно, чтобы просто обеспечивать этот рост. Соответственно, в горизонте 3-5 лет ситуация с повышенным спросом не изменится.

Дмитрий и Михаил также не видят в горизонте 2-3 лет причин даже для стабилизации ставки, не говоря уже о ее коррекции в сторону снижения.

Анатолий говорит, что в течение 3-5 лет "Магниту" потребуется порядка 20 новых складов. Исходя из средней площади около 50 000 кв. м, это порядка 1 млн кв. м.

В качестве вывода по мероприятию, можно отметить, что снижения ставки не ждут уже даже арендаторы складов, а повышенный спрос сохранится еще несколько лет. При этом, девелоперы очень осторожно подходят к новому строительству, и во многом, планы по новым объектам сдерживает высокая ключевая ставка, снижение которой все откладывается. И все же, складской рынок в ближайшие годы будет расти достаточно высокими темпами, потому что потребность в новых складах для арендаторов перевешивает высокую ставку аренды, а для девелоперов динамика ставки аренды компенсирует риски от длительного сохранения высокой ключевой.

После деловой части мероприятия гостей как всегда ждало время на свободное общение, пренебрегать которым они не стали. Дискуссии за закусками в фойе отеля продолжались еще около часа. Это показывает, что несмотря на снижение деловой активности в первом квартале 2024 года, тем для обсуждения на рынке хватает, а заинтересованность участников и не думает снижаться. Склады нужны и они будут!

Генеральный партнер конференции: Raven Russia

Партнеры: Parametr, NF Group, CORE.XP, Industrial City

Модератором первой сессии выступил Константин Фомиченко, партнер, региональный директор департамента индустриальной и складской недвижимости, земли, NF Group. По словам Константина, средняя ставка на аренду спекулятивного склада сейчас 9 400 рублей, на built-to-rent - варьируется от 8 500 до 10 000 рублей за 1 кв. м в год triple net. Спрос в первом квартале снизился примерно на 40-50% по сравнению с показателем аналогичного периода прошлого года. Впрочем, эксперт напоминает, что первый квартал нельзя называть показательным, - большое количество сделок в этот период зачастую бывает связано с реализацией отложенного спроса, а новые сделки приходят к завершению уже во втором квартале. Поэтому оценивать активность правильнее будет по итогам полугодия. Тем не менее, отрицать вляние высокой ключевой ставки на рынок тоже нельзя, высокая стоимость заемного финансирования ограничивает, как строительство новых складов спекулятивно, так и возможности арендаторов по расширению.

По словам Алексея Будаева, старшего вице-президента ПАО "Промсвязьбанк", кредитные организации сейчас верят в строительство складов спекулятивно, но ставка идет из расчета: ключевая + 2,5-3%. Алексей говорит, что сейчас игроки понимают, что высокая ключевая - это не навсегда, и выбирают модель финансирования с плавающей ставкой. Но тут есть плохие новости: прогноз по ключевой ставке аналитики банка скорректировали в негативную сторону. Ранее предполагалось, что постепенное снижение начнется летом, а к концу года ставка достигнет уровня 12%. Сейчас речь идет о постепенном снижении к концу третьего квартала, а по итогам года ставка может достигнуть 14%. То есть, пока по прогнозам, приемлемого процента по кредитованию ожидать не стоит.

Дмитрий Лыгин, директор по аренде Raven Russia, отчитываясь по итогам первого квартала, говорит, что заключено было договоров аренды примерно на 100 тыс. кв. м по ставкам от 9 200 рублей. Свободных помещений в проектах компании нет, но идут переговоры по тем блокам, которые должны освободиться в 3-4 кварталах. В сторону спекулятивного строительства Raven Russia пока не смотрит - риски высоки, но готова строить склады под клиента.

Другая стратегия у "Логопарк менеджмент". Екатерина Фадеева, генеральный директор компании, говорит, что отказываться от стратегии спекулятивного строительства девелопер не намерен. Но риски действительно есть, поэтому сейчас в компании считают целесообразным строительство относительно небольшими очередями - по 40-60 тыс. кв. м в год, а не по 100-200 тыс. кв. м сразу. Так в этом году будет введен корпус площадью 40 тыс. кв. м, который уже практически заполнен арендаторами. С начала экспонирования ставка там выросла с 6 800 до 9 500 рублей.

Алексей Стрелецкий, руководитель управления фондов недвижимости УК "Сбережения плюс", согласен с Дмитрием в той части, что строительство по BTS/BTR сейчас видится менее рискованным. Но, как говорит Алексей, рынок складской недвижимости низколиквиден и слабо прогнозируем. Под низкой ликвидностью имеется в виду ограниченное количество участников: если в жилье заинтересованы миллионы людей, в офисах - тысячи компаний, то потребителями классических качественных складов являются около 100 компаний. "Из которых активны прямо сейчас компаний 50", - дополняет Константин. Таким образом, изменения в стратегии отдельных игроков здесь сильнее влияют на общую картину спроса. Прогнозы по ставкам сильно разнятся - от дальнейшего роста на 30%, до коррекции в сторону снижения до 6 000 - 7 000 рублей. В этих условиях защитить интересы девелоперов и арендаторов может компромисс по срокам договора. Оптимальным вариантом сегодня становятся контракты по BTR сроком на 5 лет.

В вопросе строительства под клиента или спекулятивно второй вариант поддерживают представители формата Light Industrial, к обсуждению которого дискуссия плавно и перетекла.

По опыту своих проектов, Александр Никишов, коммерческий директор ХСА, рисует следующий портрет арендатора Light Industrial: на 80% это компании-производители, лидеры в своих областях, которым необходимы дополнительные небольшие площади под отдельные направления. Срок аренды - в среднем 5 лет. Кроме того, активный спрос наблюдается со стороны логистических компаний и инвесторов, но количество последних девелопер квотирует, и сейчас их доля составлякт порядка 25%.

Александр Манунин, управляющий партнер Parametr, говорит, что спрос на аренду и покупку в их проектах одинаково высок, но у клиентов очень разные стратегии. Так, под аренду компании ищут готовые помещения или помещения на последних этапах строительства. Покупатели же понимают, что приобретать объекты на ранних стадиях выгоднее, так как ближе к вводу цена будет расти. Таким образом, когда потенциальные арендаторы возвращаются к переговорам, они обнаруживают, что все помещения в проекте уже проданы, а есть возможность заключить договор аренды только в другом проекте, который находится на ранних этапах строительства сейчас. Александр согласен с тезкой по оценке доли производственных компаний, они занимают бОльшую часть помещений Light Industrial, при этом компания имеет возможность максимально диверсифицировать состав резидентов по виду производства. Частных инвесторов в портфеле пока мало, так как им интереснее по цене (порог входа 30-50 млн рублей, против порога 100 млн рублей в Light Industrial) и привычнее по формату.

Алексей Будаев согласен с тем, что порог входа для частного инвестора играет принципиальную роль, но здесь могут помочь государственные программы и банковские продукты. Но пока с этим есть проблемы, банки пока работают над созданием удобного продукта. Сейчас есть льготные программы для производственных компаний, но получение промышленной ипотеки одобряется редко. А что действительно работает - это получение льготы от Фонда развития промышленности. Фонд предлагает на развитие производств займы под 3-5% годовых.

Ходом дискуссии и составом участников продиктован блиц-опрос: имея в кармане 100 млн рублей, куда инвестировать - в фонды недвижимости в покупку стрит-ритейла или объекта Light Industrial?

Фонды не требуют непосредственного участия инвестора в управлении объектом, подразумевают меньше рисков в связи с диверсифицированным портфелем, но дают и меньшую доходность.

Александр Никишов говорит, что у ХСА уже есть услуга по управлению арендными отношениями для инвесторов, а доходность в Light Industrial выше, чем в других сегментах. Александр Манунин оценивает ее в 15-20% с учетом капитализации объекта.

Зал проголосовал за Light Industrial.

На этом первая сессия завершилась, а в перерыве ее эксперты поучаствовали в коротких интервью, которые в этот раз были перенесены из начала мероприятия в его середину.

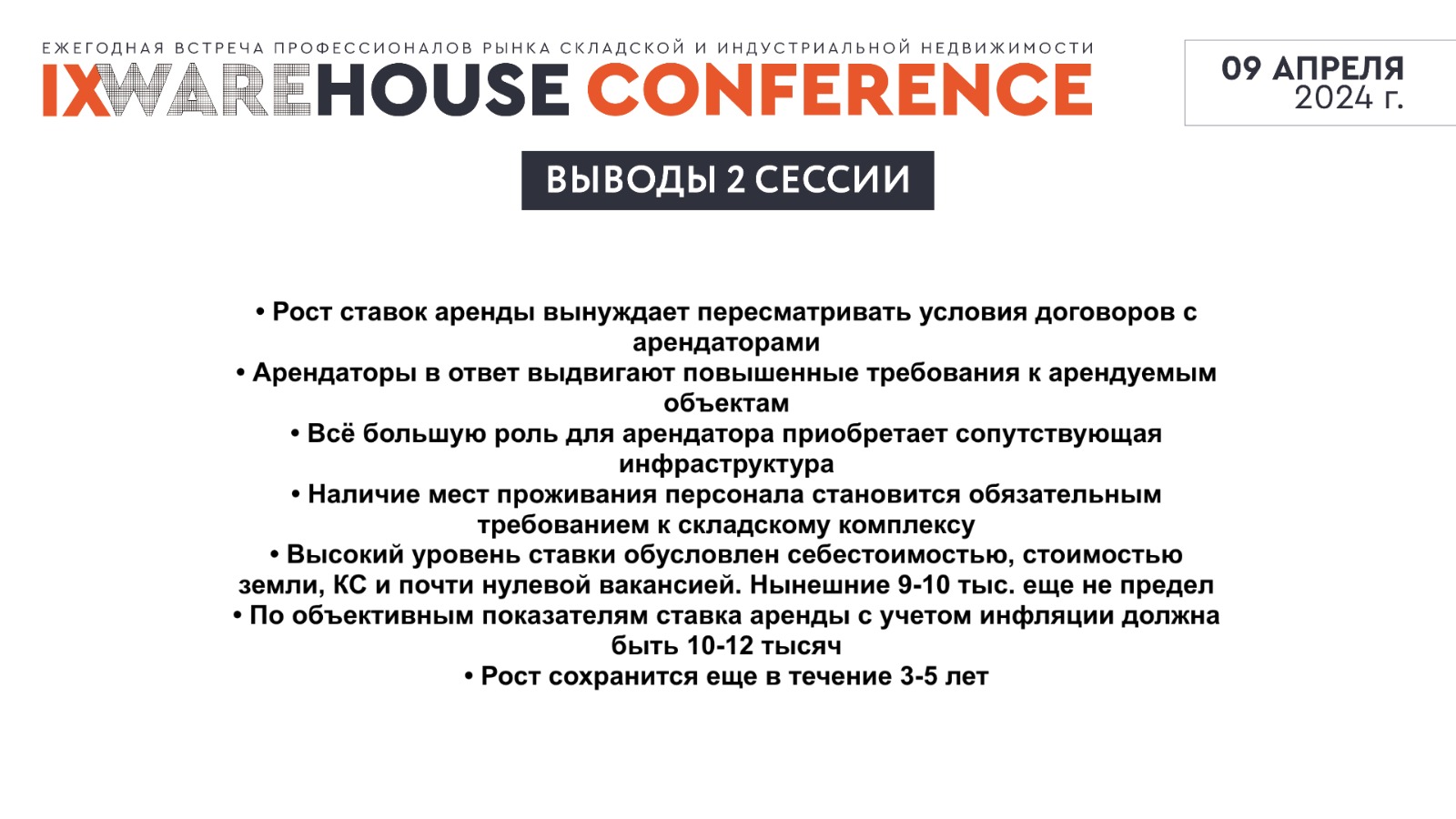

Если первая половина была посвящена девелопменту и инвестициям с фокусом на финансирование проектов, то вторая - диалог вокруг арендных отношений с фокусом на ставку аренды и планы потребителей складской недвижимости. Модератором выступил Андрей Постников, исполнительный директор CORE.XP.

Михаил Тарасов, директор "Группы PLT", говорит, что весь прошлый год компания занималась переговорами с текущими арендаторами на предмет перезаключения договоров сейчас, пока ставка по рынку не выросла еще сильнее. По продукту, наметилось разграничение - городские склады арендуют только маркетплейсы, и они готовы платить высокую ставку. По объектам на ЦКАД круг интересантов шире, и у них тоже сформировались конкретные ожидания по виду помещений и ставкам.

Дмитрий Лыгин говорит, что Raven Russia планирует развивать существующие парки в Москве и регионах, где компания может построить около 400 тыс. кв. м. Спрос на них в основном со стороны фуд-ритейла и E-commerce, но запросы последних не всегда можно удовлетворить в рамках существующих индустриальных парков, так как им под фулфилмент-фабрики требуются большие объемы.

Антон Комаров, директор департамента складской недвижимости Accent Capital, говорит, что клиентов интересует стандартный класс А, сокращается потребность в мезонинах и офисах на территории склада (10-15 лет назад под офисы уходило по 10% склада, сейчас их доля не превышает 5%). Кроме того, потенциальные арендаторы сейчас обращают больше внимания на инфраструктуру - наличие парковочных мест и общежитий, в частности.

Анатолий Макаров, директор по развитию сети, недвижимости и эксплуатации "Магнит", напоминает, что компания пришла к модели аренды складов совсем недавно, а ранее строила самостоятельно. На помещения, которые нужны "Магниту" (это мультитемпературные склады), ставка аренды сегодня - 12 500 рублей, если очень повезет. Сейчас популярна модель Sale & leaseback (продажа склада с последующей его арендой), что позволяет высвободить средства на операционную деятельность, и такие предложения у компании есть, но если раньше продать объект можно было по цене 10-11-летней аренды, то сегодня инвесторы готовы предложить только 5-6 лет аренды. При этом, когда все склады ритейлера в аренде, и все собственники разом приходят с переговорами о повышении ставки - это большая проблема. По прогнозам Анатолия, ставка аренды не будет снижаться 2-3 года точно в связи с активной экспансией ведущих фуд-ритейлеров и маркетплейсов. Но есть риск снижения спроса, если ФАС разработает инструменты контроля доли рынка для маркетплейсов, как она контролирует сейчас долю ритейлеров по каждому региону.

Илья Стародубцев, управляющий директор по доставке Lamoda, соглашается с Антоном Комаровым в возросшей роли инфраструктуры - развитая инфраструктура позволяет привлекать и удерживать кадры. И сейчас все компании начали очень детально считать не только цены, но и то, насколько эффективно инфраструктура интегрируется в модел работы арендатора. В целом, у компаний есть выбор по снижению костов - экономить на аренде, на зарплатах или на инфраструктуре, либо перекладывать затраты в стоимость продукции.

Дальше дискуссия перешла к оценкам ставки, а также выбору модели - аренда/покупка.

Михаил Тарасов считает, что ставка 9 500 - 10 500 - это не предел, это ставка, которая рассчитывается из себестоимости, земли, стоимости кредитования, инфляции. Когда вакантность на рынке была высокой, собственники демпинговали, а если посчитать экономику, ставка и должна быть на уровне 10 000 - 12 000 рублей. Рост оборотов в ритейле позволяет поддерживать ставку на склад на высоком уровне.

Антон Комаров согласен с тем, что ставка будет расти. Склады долгое время не строились, потому что это было экономически не выгодно. Поэтому обеспеченность складами в России не высока. Но с учетом рисков, инвесторы имеют сейчас и более высокие ожидания по доходности. Тем не менее, сейчас девелопмент складов в целом уже приобретает экономическую целесообразность.

Анатолий Макаров говорит, что с затратами на аренду склада нужно просто жить, строить самостоятельно вряд ли получится быстрее, качественнее и дешевле, чем могут предложить профильные девелоперы. Но при этом топ-5 девелоперов сейчас загружены строительством, это тоже проблема. При этом бОльшая проблема - это персонал. Затраты на персонал растут, а в условиях нахождения в индустриальном парке, компании сложно привлекать и удерживать кадры. "Когда человек идет до нашего склада по индустриальному парку, он встречает десятки объявлений о вакансиях, и есть риск, что до нас он просто не дойдет". Ставка же аренды настолько непрогнозируема, что завтра не удивит ни 20 000 рублей, ни 5 000 рублей за квадратный метр. Любые условия придется просто принять. Для сравнения, ставка на торговые помещения в Москве по компании сейчас в среднем 12 000 рублей.

Андрей Постников напоминает, что ставка на склады долгое время была минимальной, не позволяя девелоперам зарабатывать, в то время, как на торговые помещения ставка была с запасом по доходности, отчасти поэтому такого роста ставок на торговые помещения не произошло.

Мысль о непредсказуемости продолжает Илья Стародубцев. Непонятно, как будет развиваться импортозамещение, сколько будут расти маркетплейсы. Илья не верит в падение уровня ставок, но ждет хотя бы стабильности, которая позволит планировать и закладывать расходы на аренду в экономическую модель на 5 лет вперед. Модель строительства склада в собственность компанией рассматривается, но пока она менее выгодна.

Анатолий уточняет, что есть примеры, когда BTS выгоден - это небольшие распределительные центры для сети В1 в регионах.

Дмитрий Лыгин соглашается с коллегами-собственниками в том, что ставки продолжат расти. И важным фактором в этом является дисбаланс спроса и предложения. Порядка 10 000 рублей ставка будет в среднем по рынку уже к середине года. И в течение 2-3 лет рост продолжится.

Что касается продолжительности роста рынка складской недвижимости, Антон Комаров рассчитывает потребности в складах из среднего роста экономики. По прогнозам роста ВВП на 2-3% в год и общему количеству складов около 45 млн кв. м по России, нужно строить как минимум по 1 млн кв. м ежегодно, чтобы просто обеспечивать этот рост. Соответственно, в горизонте 3-5 лет ситуация с повышенным спросом не изменится.

Дмитрий и Михаил также не видят в горизонте 2-3 лет причин даже для стабилизации ставки, не говоря уже о ее коррекции в сторону снижения.

Анатолий говорит, что в течение 3-5 лет "Магниту" потребуется порядка 20 новых складов. Исходя из средней площади около 50 000 кв. м, это порядка 1 млн кв. м.

В качестве вывода по мероприятию, можно отметить, что снижения ставки не ждут уже даже арендаторы складов, а повышенный спрос сохранится еще несколько лет. При этом, девелоперы очень осторожно подходят к новому строительству, и во многом, планы по новым объектам сдерживает высокая ключевая ставка, снижение которой все откладывается. И все же, складской рынок в ближайшие годы будет расти достаточно высокими темпами, потому что потребность в новых складах для арендаторов перевешивает высокую ставку аренды, а для девелоперов динамика ставки аренды компенсирует риски от длительного сохранения высокой ключевой.

После деловой части мероприятия гостей как всегда ждало время на свободное общение, пренебрегать которым они не стали. Дискуссии за закусками в фойе отеля продолжались еще около часа. Это показывает, что несмотря на снижение деловой активности в первом квартале 2024 года, тем для обсуждения на рынке хватает, а заинтересованность участников и не думает снижаться. Склады нужны и они будут!

Генеральный партнер конференции: Raven Russia

Партнеры: Parametr, NF Group, CORE.XP, Industrial City